Crear una fundación familiar: Reduzca legalmente los impuestos al 15 Fundación, Ventajas, Entrevista

Crear una fundación familiar en Alemania – ¡Atención empresarios! ¿Es usted empresario o ya es propietario de una mediana empresa y desea constituir su patrimonio de forma estructurada y segura? Entonces debería plantearse crear una fundación familiar, un instrumento a menudo infravalorado que le ofrece numerosas ventajas. Con una fundación familiar, puede reducir legalmente su carga fiscal hasta el 15 % y, al mismo tiempo, protegerse de forma fiable frente a los riesgos empresariales y privados. Pero, ¿cómo funciona exactamente una fundación familiar y qué ventajas concretas le ofrece a usted y a su familia? En una entrevista exclusiva, aprenderá todo lo que necesita saber sobre la creación de una fundación familiar. Siga leyendo y descubra cómo puede asegurar su patrimonio a largo plazo y preservar su legado.

Entrevista: De esto se trata

Como empresario, es importante pensar desde el principio en cómo se pueden asegurar y mantener a largo plazo el patrimonio y la empresa propios. Una fundación familiar puede ser una opción interesante en este sentido, ya que no sólo ofrece protección de activos y planificación sucesoria, sino que también puede tener ventajas fiscales potenciales. Al crear una fundación familiar, por ejemplo, los empresarios pueden reducir su carga fiscal y conseguir así un ahorro de impuestos.

En la entrevista hablamos de:

- ¿Qué es una fundación familiar, por qué y cuándo se «necesita»?

- ¿Cuáles son las 3 ventajas principales de una fundación?

- ¿Qué pasa con los impuestos? Sociedades, donaciones, herencias & Co.

Realizamos la entrevista con Immobilien-Erfahrung.de (en conversación «IE»).

¿Qué es una fundación familiar?

FIV: Empecemos con una visión general:

IE: Para garantizar la conservación del patrimonio familiar a largo plazo, es importante protegerlo de diversos riesgos, como los litigios sucesorios, los acreedores y la Agencia Tributaria. Una posible opción en este caso es la creación de una fundación familiar, que puede proporcionar al fundador y a su familia seguridad económica a lo largo de generaciones y proteger el patrimonio de la disgregación. Se trata de una fundación jurídicamente independiente que gestiona bienes inmuebles, acciones de empresas y otros activos.

En pocas palabras:

- Protección del patrimonio familiar a lo largo de generaciones

- Evitar litigios sucesorios y rupturas patrimoniales

- Posibilidad de gestionar activos como bienes inmuebles y acciones de la empresa en la fundación

- Ventajas fiscales mediante la tributación de la fundación con el impuesto de sociedades

- Posibilidad de eludir el derecho a una parte obligatoria de los miembros de la familia

Fundaciones familiares conocidas en Alemania

FIV: Fuerte, porque tenemos muchos artículos sobre el tema de la inversión de primer capital buy & co. Para que no resulte demasiado abstracto para nuestros lectores, ¿cuáles son las fundaciones familiares más conocidas en Alemania? ¿A quién conoce? ¿Puede decirnos 3 ejemplos?

IE: Sí, por supuesto, está la Fundación Bertelsmann, por ejemplo, fundada por Reinhard Mohn, es una de las mayores fundaciones de Alemania y participa en los ámbitos de la educación, la sociedad y la cultura.

También está la Fundación Robert Bosch, fundada por Robert Bosch, promueve proyectos en los campos de la salud, la ciencia y la tecnología, y las relaciones internacionales. Otro buque insignia sería la Fundación Krupp, fundada por la familia Krupp, interviene en los ámbitos de la cultura, la educación y la ciencia, así como en la promoción de proyectos sociales.

Pues sí:

- Aldi Nord y Aldi Süd Stiftung Stiftungs GmbH

- Fundación Grupo Otto

- Fundación BMW de Herbert Quandt

- Y muchos más.

¿Cuándo tiene sentido una fundación familiar?

IE: A grandes rasgos, muy a grandes rasgos:

En realidad, sólo tiene sentido crear una fundación familiar con una dotación de capital de aproximadamente 1 millón de euros.

Protección del patrimonio familiar y de las empresas

FIV: Vayamos ahora al meollo de la entrevista, ¡el por qué y el para qué! ¿Qué significa proteger el patrimonio, de quién y por qué debo protegerlo cuando sea millonario?

IE: Aunque la fundación familiar no esté exenta de impuestos, su creación puede merecer la pena por varios factores:

Formar una familia suele ser un proceso largo y arduo de duro trabajo y penurias. Por eso es comprensible que a los empresarios les preocupe que su legado no continúe en su espíritu tras su fallecimiento.

Una forma de aliviar estas preocupaciones es crear una fundación familiar.

Divorcio, herencia, litigio familiar: ejemplos

La creación de una fundación familiar garantiza que el patrimonio del empresario permanezca en la familia y no se fragmente por divorcios o herencias.

Una fundación también puede ayudar a evitar la disolución de la empresa, ya que las fundaciones no emiten acciones que puedan ser compradas. Esto proporciona una protección eficaz de los activos, ya que la fundación conserva el control de los mismos y los gestiona de acuerdo con los deseos del empresario y su familia.

Además, las fundaciones familiares también pueden ayudar a preservar la paz familiar, ya que crean una estructura clara para la administración y distribución de los bienes.

Sin embargo, la fundación también puede desempeñar un papel importante en el apoyo a organizaciones benéficas y proyectos sin ánimo de lucro, lo que puede ser de gran importancia para los empresarios que deseen comprometerse con la responsabilidad social, por supuesto también en el punto de la autorresponsabilidad.

Sucesiones: impuestos y protección

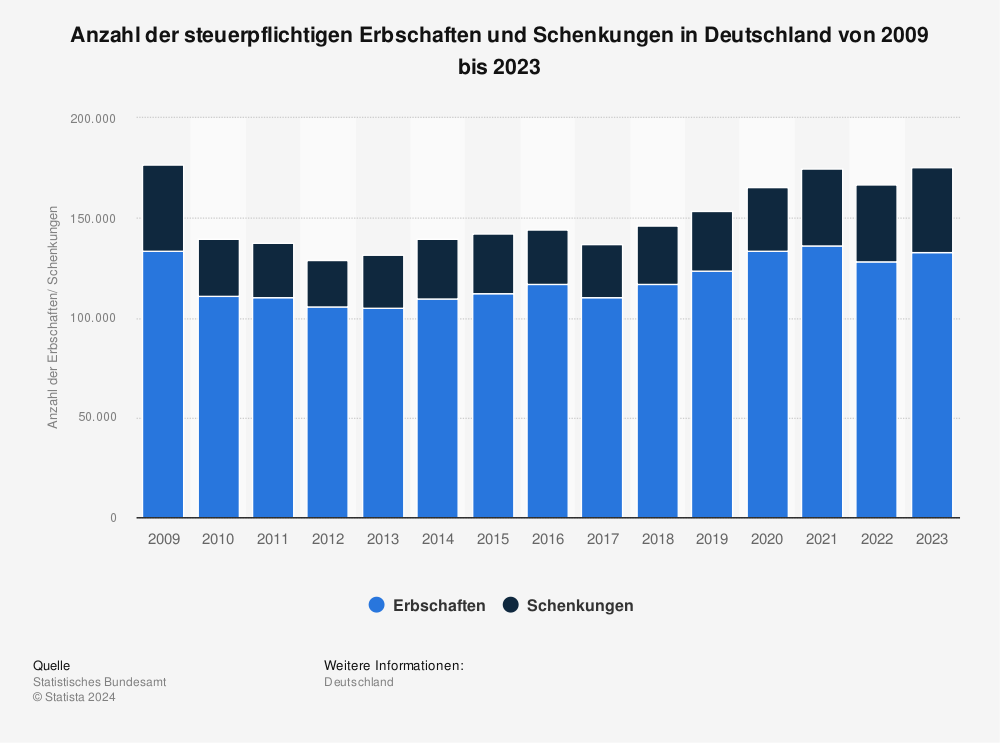

FIV: Según la Fundación Hans Böckler, el volumen anual de herencias en Alemania, incluidas las donaciones, ascenderá a 400.000 millones de euros anuales de aquí a 2027. La herencia es un tema importante. Así que la pregunta es: ¿qué puede hacer una fundación familiar en materia de sucesiones?

Para ilustrarlo, he aquí las cifras del número de herencias y donaciones imponibles en Alemania de 2008 a 2021.

400.000 millones al año

180.000 herencias al año

Encontrará más estadísticas en Statista

IE: Mediante la creación de una fundación familiar, los miembros de la familia pueden disponer de una seguridad vinculante ya en vida del fundador. La clara estructura de la fundación puede contribuir a desactivar de antemano posibles disputas sucesorias. Especialmente en el caso de grandes patrimonios o estructuras familiares complejas, esto puede suponer una gran ventaja.

Herencias y participaciones obligatorias

Otra ventaja de constituir una fundación familiar es que el fundador puede evitar la reclamación de su herencia por parte de hijos o padres (la llamada reclamación de porción obligatoria) si transfiere el patrimonio a la fundación diez años antes de su fallecimiento. Esto puede ser especialmente importante si el fundador pretende concentrar su patrimonio en determinados miembros de la familia o si, por ejemplo, quiere apoyar a una organización benéfica.

Además, la creación de una fundación familiar también puede ayudar a proteger los activos de los acreedores. Mientras los activos permanezcan dentro de la fundación, no podrán ser embargados por los acreedores del fundador. Esto puede ser importante para los empresarios que tienen un alto riesgo de responsabilidad personal o que están activos en un campo empresarial particularmente de alto riesgo.

Ventajas fiscales: Sólo un 15% de impuestos

FIV: Pasemos ahora a la pregunta que más interesa a todo el mundo, ¿qué significa «ahorrar impuestos» cuando se crea una fundación familiar?

IE: En Alemania, la creación de una fundación familiar puede reportar ventajas fiscales. La fundación está sujeta al impuesto de sociedades, lo que puede suponer una menor carga fiscal en comparación con otras formas de sociedad, como la GmbH, que deben pagar el impuesto sobre actividades económicas. Además, las donaciones a la fundación pueden desgravarse en determinadas condiciones.

FIV: ¿Puede explicarlo con más detalle?

IE: En pocas palabras:

Con una fundación familiar puede reducir legalmente su carga fiscal al 15%.

FIV: Con una fundación familiar se puede reducir legalmente la carga fiscal en Alemania al 15%, de acuerdo. Cómo funciona eso y cuánto paga una GmbH «normal»?

IE: La creación de una fundación familiar puede contribuir a reducir la carga fiscal en Alemania hasta el 15 %.

Se trata del impuesto de sociedades que grava los ingresos de la fundación.

En cambio, una GmbH «normal» debe pagar el impuesto sobre actividades económicas, que puede variar según el municipio. Además, existe el impuesto de sociedades, que grava los ingresos de la GmbH y suele ser más elevado que en el caso de una fundación familiar.

Sin embargo, el impuesto de sociedades del 15 % para las fundaciones familiares sólo se aplica hasta un determinado importe de exención y depende de diversos factores, como el volumen del patrimonio y la estructura de la fundación. Pero compensa, sobre todo con el paso de los años.

Pero no queremos entrar en demasiados detalles.

Impuesto de sucesiones y donaciones

FIV: Por lo que sé, también tiene ventajas en cuanto al impuesto de sucesiones y donaciones, especialmente debido a las desgravaciones, que tributan más favorablemente y, por tanto, pueden abonarse año tras año. ¿Puede decirnos algo más al respecto?

IE: A diferencia de las fundaciones benéficas, la fundación familiar no goza de ventajas fiscales automáticas, sino de antemano. No obstante, puede ofrecer un gran potencial de optimización fiscal en comparación con otras formas societarias.

Transferencia de activos a la fundación

Cuando se transfieren activos a la fundación -especialmente en el momento de su creación- se incurre en impuestos sobre donaciones o sucesiones. En el caso de una fundación privada «normal», suele aplicarse la clase 3 desfavorable del impuesto de sucesiones. En cambio, en el caso de una fundación familiar, la relación entre el fundador y los familiares con derecho (beneficiarios) es determinante. Si sólo son beneficiarios el cónyuge y los descendientes (hijos, nietos), se aplica la clase fiscal favorable 1.

Un consejo aparte: también tenemos una práctica calculadora del impuesto sobre donaciones. Aquí puedes calcular lo que normalmente hay que tributar.

Sin embargo, en el caso de las fundaciones familiares, se parte de una herencia ficticia cada 30 años, por la que se pagan impuestos de sucesiones. En este caso se aplica una desgravación de 800.000 euros, la denominada desgravación por doble hijo. Por lo demás, se aplica la normativa general del impuesto de sucesiones y donaciones. No obstante, si existen bienes empresariales favorecidos, la correspondiente deducción exenta puede suponer un ahorro fiscal considerable.

Si quiere saber más sobre este tema, visite nuestro blog. Entre otros, puedo recomendarle los artículos Asset Protection y Vermögensschutz durch Familienstiftungen de nuestro experto en fundaciones.

FIV: ¡Gracias por la información sobre las fundaciones familiares!

Resumen: 10 enseñanzas sobre la Fundación Familiar

Vamos a resumir brevemente los puntos más importantes para usted.

| ✅ | Fundación para el Aprendizaje |

|---|---|

| 1 | Una fundación familiar ofrece protección de activos y planificación sucesoria para bienes y empresas familiares. |

| 2 | Una fundación familiar puede proteger el patrimonio frente a divorcios, herencias y rupturas, y evitar así litigios por herencias. |

| 3 | Una fundación familiar proporciona una estructura clara para la gestión y distribución del patrimonio y puede preservar la paz familiar. |

| 4 | Con la creación de una fundación familiar, los miembros de la familia ya pueden contar con una seguridad vinculante en vida del fundador. |

| 5 | Una fundación familiar puede eludir la reclamación de la herencia por parte de los hijos o los padres (reclamación de una parte obligatoria). |

| 6 | Una fundación familiar puede proteger el patrimonio de los acreedores. |

| 7 | Una fundación familiar puede utilizarse como instrumento de responsabilidad social. |

| 8 | Una fundación familiar está sujeta al impuesto de sociedades, por lo que puede reducir la carga fiscal al 15%. |

| 9 | Una fundación familiar ofrece un gran potencial de optimización fiscal en comparación con otros tipos de empresas. |

| 10 | En el caso de una fundación familiar, la relación entre el fundador y los familiares beneficiarios es determinante para las clases de impuestos sobre donaciones o sucesiones. |